1. 개요

Ultimate Oscillator(UO)는 매수 압력의 단기, 중기, 장기 평균을 모두 고려하여 현재 시장의 매수 압력의 정도를 측정하는 모멘텀 지표다. 하나의 기간만 이용하는 다른 모멘텀 지표와 달리 시장 상황에 예민하게 반응하지 않는 장점이 있다. 0 - 100의 값을 가지며 UO의 값이 30 이하일 때는 과매도 상태, 70 이상일 때는 과매수 상태이다.

1-1. 배경

Ultimate Oscillator(UO)는 1976년에 래리 윌리엄스에 의해 개발되었다. 하나의 기간만을 이용하는 기존의 모멘텀 오실레이터들은 주가의 강한 상승이 있을 시 초반에는 상승하지만 이후 주가가 계속 증가하여도 지표의 값은 감소하여 다이버전스가 형성되는 단점이 있었다. UO는 이런 단점을 보완하기 위해 3가지의 기간을 사용하는 모멘텀 오실레이터로 고안되었다.

2. 산출법

Ultimate Oscillator는 아래와 같은 방식으로 산출된다.

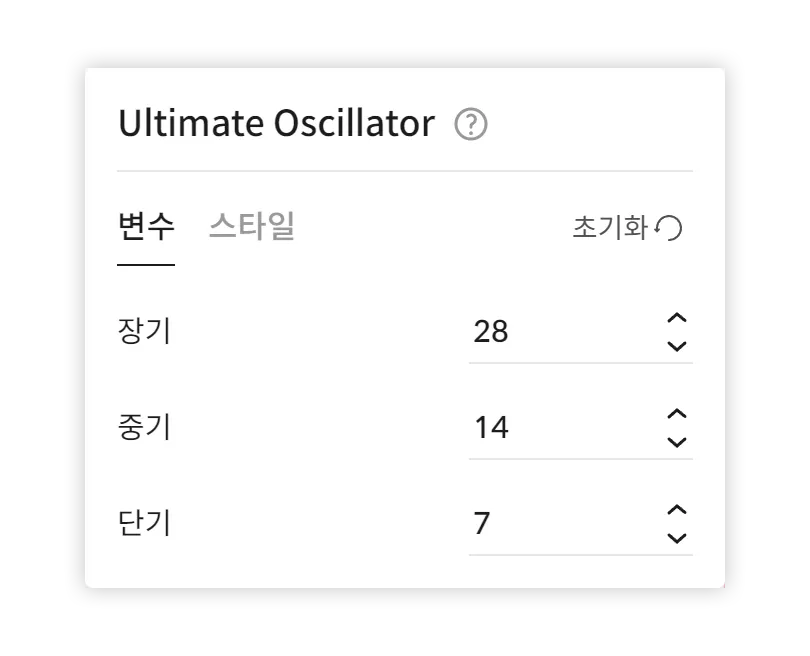

2-1. 변수

•

장기 : 장기 매수 압력 평균을 구할 때 사용하는 매수 압력 비율의 기간 T다. 기본값은 28

•

중기 : 중기 매수 압력 평균을 구할 때 사용하는 매수 압력 비율의 기간 M이다. 기본값은 14

•

단기 : 단기 매수 압력 평균을 구할 때 사용하는 매수 압력 비율의 기간 N이다. 기본값은 7

모든 변수는 시장 상황과 투자 목적에 맞게 조정되어야 한다.

3. 분석

3-1. 매수 압력과 True Range

매수 압력은 True Range의 범위에서 당일 종가가 차지하는 위치를 나타낸다.

•

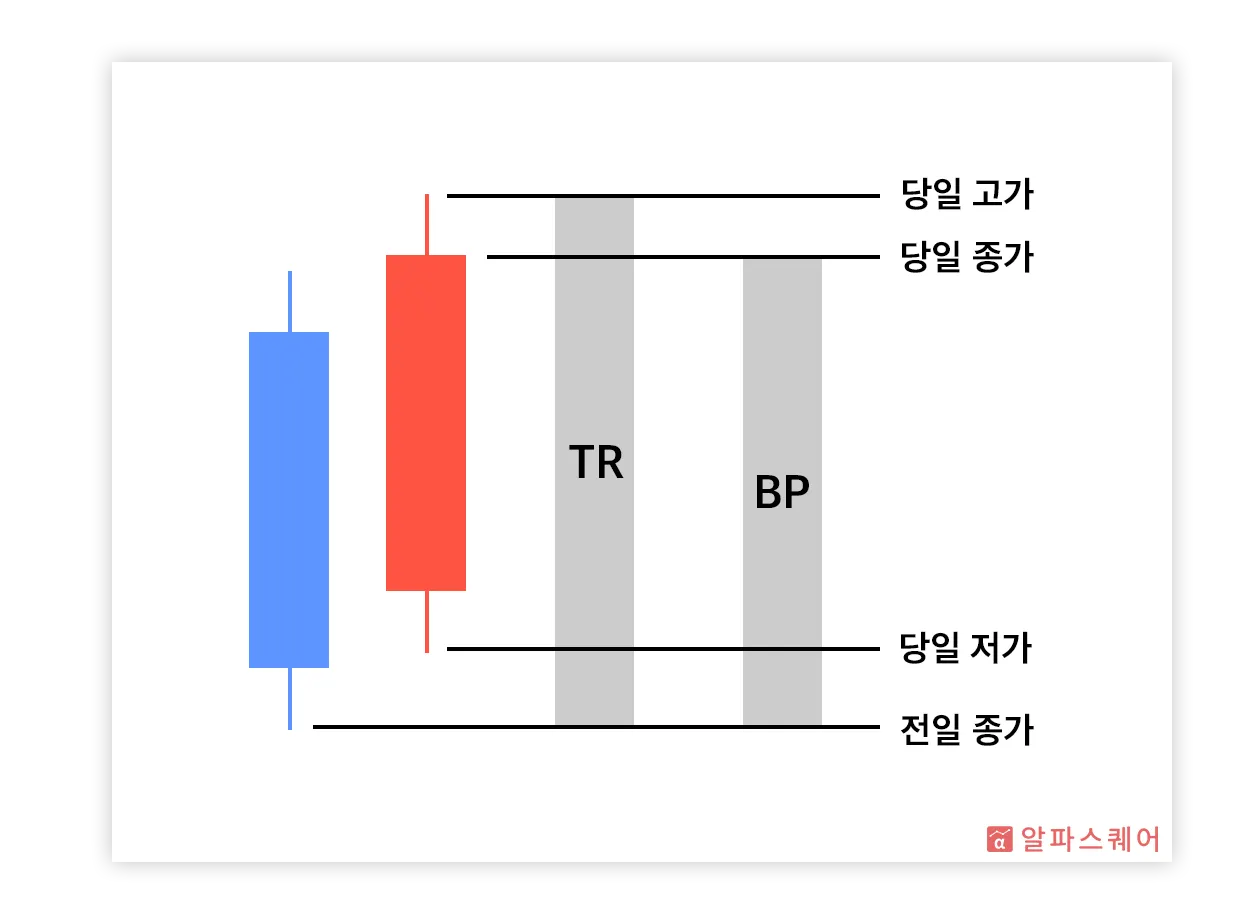

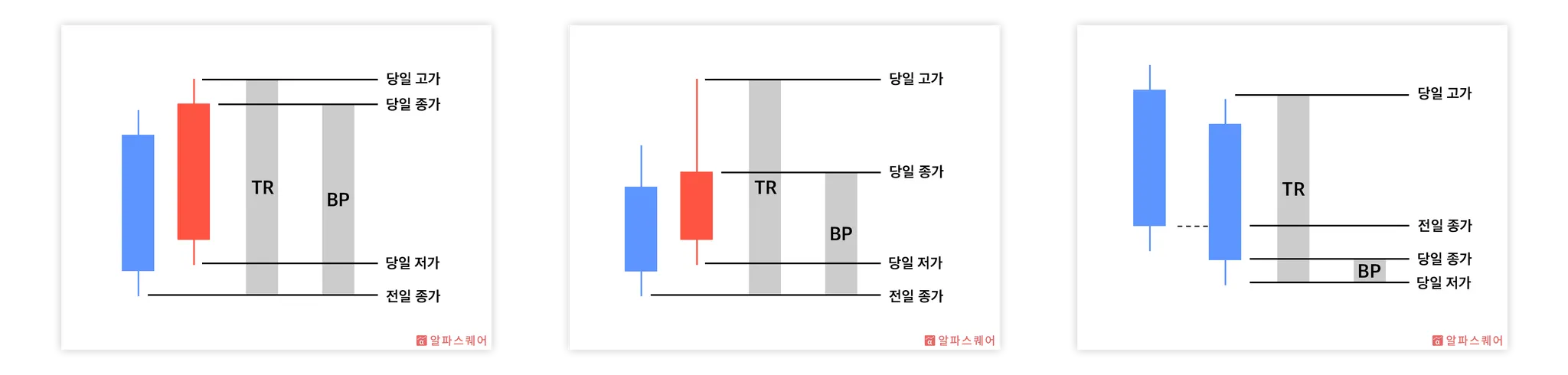

전일 종가 < 당일 저가

어제의 종가가 오늘의 저가보다 낮은 경우, True Range는 (당일 고가 - 전일 종가)로 어제의 종가에 비해 오늘 상승한 주가의 크기를 나타낸다. 이 때, 매수 압력은 (당일 종가 - 전일 종가)로 True Range에 대한 매수 압력의 비율은 당일 고가와 전일 종가의 사이에서 당일 종가가 차지하는 위치라고 생각할 수 있다.

•

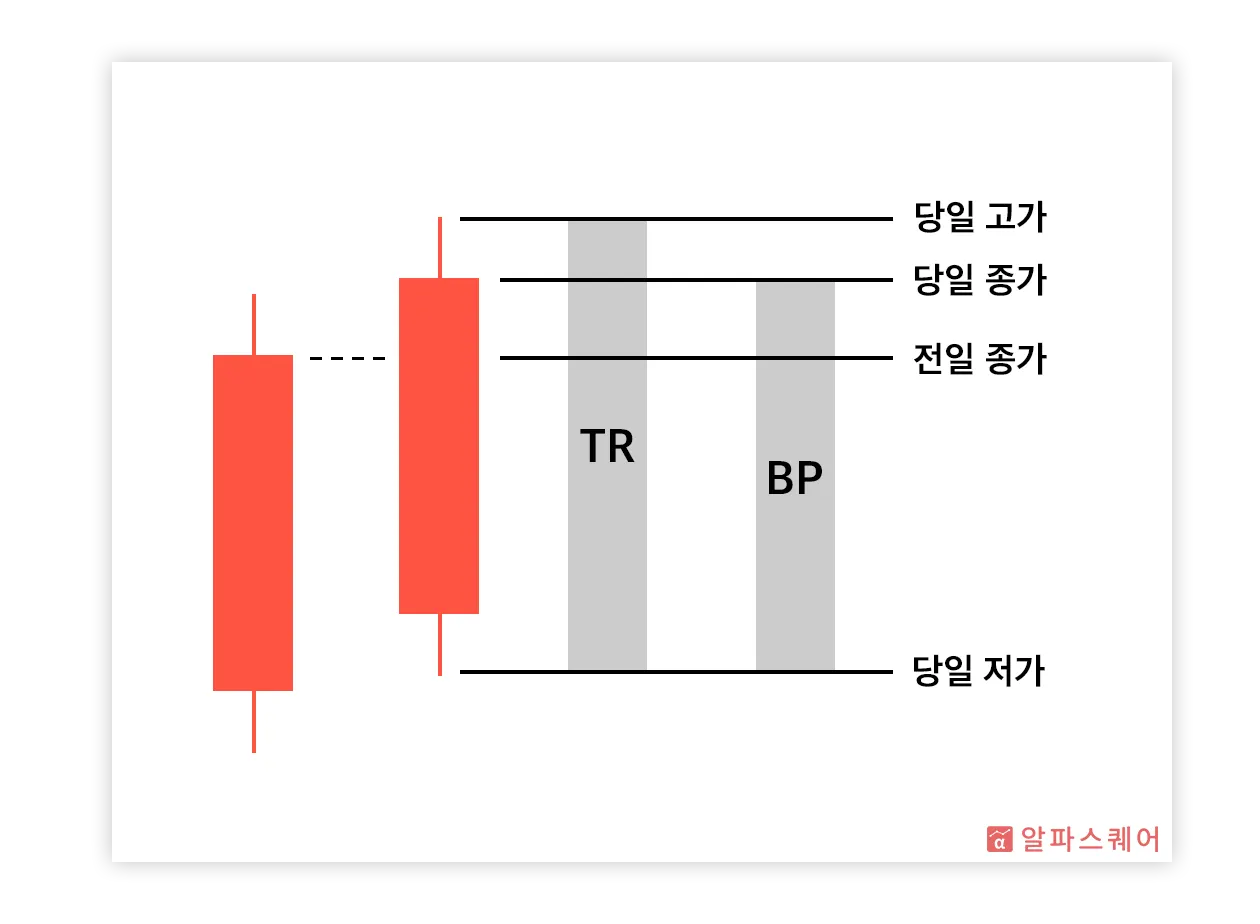

당일 저가 < 전일 종가 < 당일 고가

어제의 종가가 오늘의 저가와 고가 사이에 있는 경우, True Range는 (당일 고가 - 당일 저가)로 오늘 하루 동안 주가가 변동한 크기이다. 이 때, 매수 압력은 (당일 종가 - 당일 저가)로 True Range에 대한 매수 압력의 비율은 당일 고가와 당일 저가 사이에서 당일 종가가 차지하는 위치라고 생각할 수 있다.

•

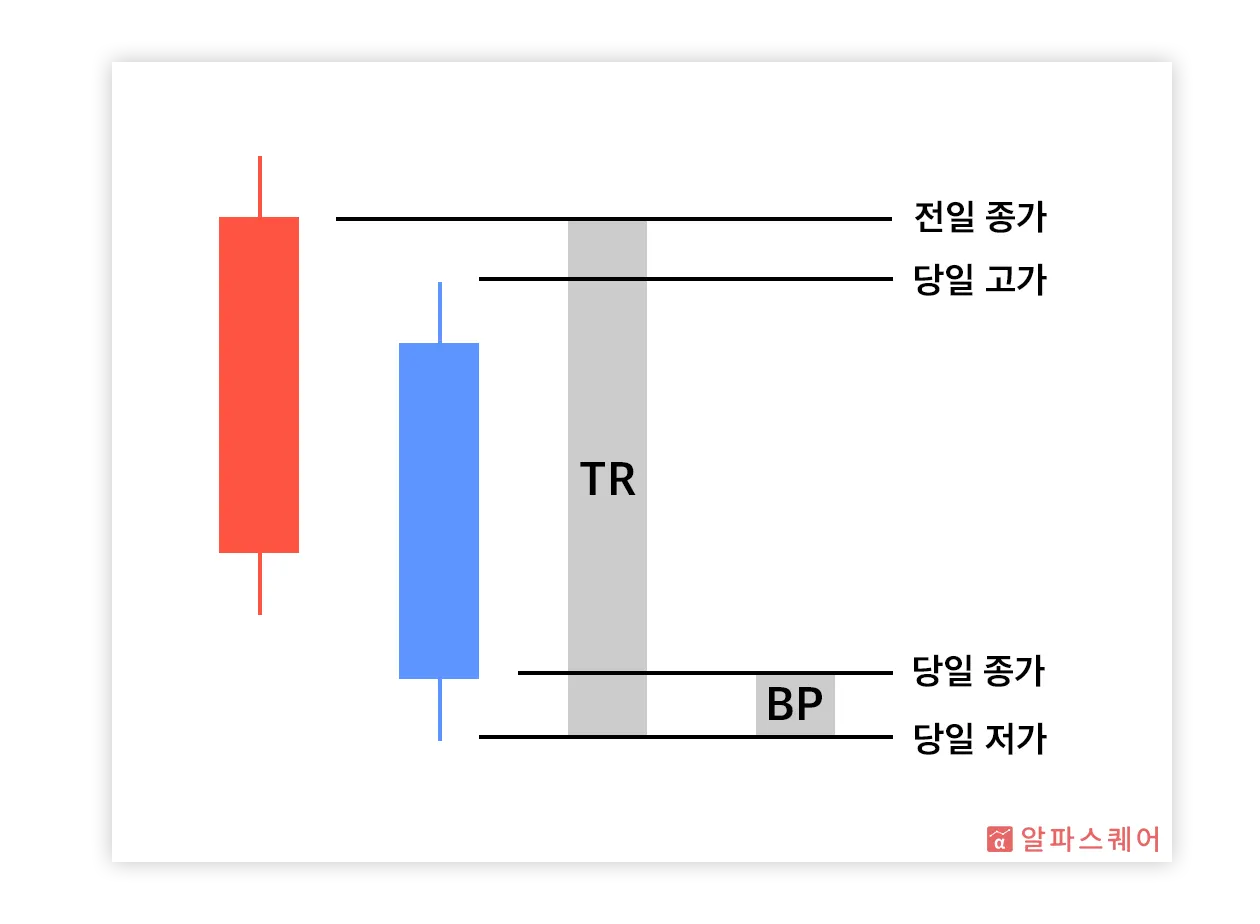

당일 고가 < 전일 종가

어제의 종가가 오늘의 고가보다 높은 경우, True Range는 (전일 종가 - 당일 저가)로 어제의 종가에 비해 오늘 하락한 주가의 크기를 나타낸다. 이 때, 매수 압력은 (당일 종가 - 당일 저가)로 True Range에 대한 매수 압력의 비율은 전일 종가와 당일 저가 사이에서 당일 종가가 차지하는 위치라고 생각할 수 있다.

*당일 고가 < 전일 종가인 경우 2개 봉의 이미지와 비율을 나타내는 이미지.

3-2. True Range에 대한 매수 압력의 비율

BP/TR의 값이 0.5 이상이면 매수 압력이 매도 압력보다 강한 것으로, 0.5 이하면 매

수 압력이 매도 압력보다 약한 것으로 해석할 수 있다.

BP/TR은 주가가 하루 동안 변동한 범위 내에서의 종가의 위치로 해석할 수 있다. BP/TR이 0.5 이상인 것은 오늘 주가의 변동 범위의 중앙값보다 높은 가격에서 장이 마감됐다는 것이고 0.5 미만인 것은 오늘 주가의 변동 범위의 중앙값보다 낮은 가격에서 장이 마감됐다는 것이다.

주가의 변동 범위는 하루 동안 매수 압력과 매도 압력이 충돌하며 주가가 움직인 범위라고 할 수 있다. 매수 압력이 더 크면 종가가 변동 범위의 가장 높은 지점을 향해 오르고 매도 압력이 더 크면 종가가 변동 범위의 가장 낮은 지점을 향해 내린다. 즉, 매수 압력과 매도 압력의 힘싸움이 종가의 위치로 바로 드러나게 된다.

그러므로 당일 종가가 변동 범위의 중앙에 위치해 BP/TR이 0.5의 값을 가지면 매수 압력과 매도 압력이 비등했다는 뜻이다. 0.5를 넘어서는 값을 가지면 당일 종가가 변동 범위의 최고가에 가깝게 위치한다는 것으로 매수 압력이 매도 압력보다 컸음을 의미한다. 반대로 0.5보다 작은 값을 가지면 당일 종가가 변동 범위의 최저가에 가깝게 위치한다는 것으로 매도 압력이 매수 압력보다 컸음을 의미한다.

3-3. 과매도와 과매수

Ultimate Oscillator의 값이 30 이하면 과매도 상태이고 70 이상이면 과매수 상태라고 할 수 있다.

Ultimate Oscillator 산출법을 보면 UO는 단기, 중기, 장기 BP/TR의 가중 평균인 것을 알 수 있다. 그러므로 UO의 값이 50보다 크면 최근 매수 압력이 매도 압력보다 높았다는 뜻이고 50보다 작으면 최근 매도 압력이 매수 압력보다 높았다는 뜻이다. 또한 UO의 값이 70을 넘는다면 매수 압력이 매도 압력보다 강한 기간이 지속되어 과매수 상태에 들어섰다는 것으로 해석할 수 있다. 반대로 UO의 값이 30보다 작아진다면 매도 압력이 매수 압력보다 강한 기간이 지속되어 과매도 상태에 들어섰다는 것으로 해석할 수 있다.

3-4. 한계

시장의 작은 변화는 반영하지 못 하고 놓칠 수 있어 단기적인 투자에는 맞지 않다.

Ultimate Oscillator는 단기, 중기, 장기 평균을 모두 사용하기 때문에 단기 평균에 더 큰 무게를 주어 UO를 산출해도 시장의 작은 변화에는 민감하게 반응하지 못하는 단점이 있다. UO가 만들어진 목적은 시장의 변화에 예민하게 반응하여 거짓 신호를 보일 가능성이 있는 다른 Oscillator보다 둔감하게 반응해 안정적인 신호를 보내는 것이다. 그러므로 Day 트레이딩 같은 단기 투자를 선호하는 경우에는 UO가 아닌 다른 예민한 Oscillator를 사용하거나 변수의 값을 줄이는 것이 권장된다.

4. 활용

4-1. 과매수/과매도 탈출

Ultimate Oscillator의 값이 과매수 구간을 탈출하면 매도하고 과매도 구간을 탈출하면 매수하는 전략을 사용할 수 있다.

Ultimate Oscillator의 값이 과매수 구간에 머무르는 것은 매수 압력이 매도 압력보다 강한 기간이 지속되는 것으로 주가가 강력한 상승 추세에 있다고 생각할 수 있다. 그러나 UO의 값이 과매수 구간을 벗어나 점점 하락하기 시작하면 매수압력은 줄고 매도 압력은 증가하는 것으로 곧 매도 압력이 매수 압력보다 강해져 주가가 하락 추세로 전환될 것을 예측할 수 있다. 그러므로 UO의 값이 과매수 구간을 탈출해 하락하면 주가의 하락 추세로의 전환을 예상하고 매도하는 전략을 사용할 수 있다.

반대로 UO의 값이 과매도 구간에 머무르는 것은 매도 압력이 매수 압력보다 강한 기간이 지속되는 것으로 주가가 강력한 하락 추세에 있다고 생각할 수 있다. 이 경우에도 UO가 과매도 구간을 벗어나 상승하면 곧 매수 압력이 매도 압력을 넘어서 주가가 상승 추세로 전환될 것을 예측하고 매수하는 전략을 사용할 수 있다.

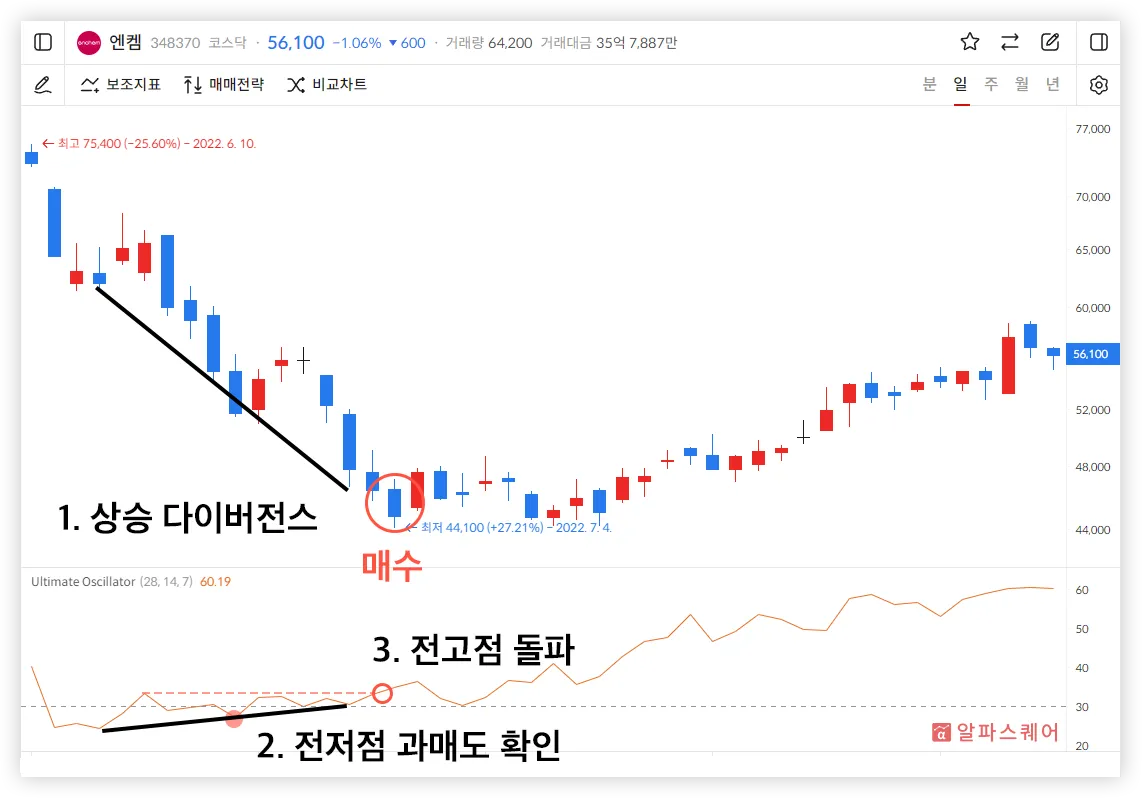

4-2. 윌리엄스의 매수 신호

Ultimate Oscillator의 값이 과매도 구간에 진입한 후 주가와 Bullish 다이버전스를 이루면 UO의 이전 고점을 넘어설 때 매수하는 전략을 사용할 수 있다.

Ultimate Oscillator의 개발자인 윌리엄스에 따르면 UO가 보내는 매수 신호는 3단계가 있다.

•

1단계: 주가와 UO가 Bullish 다이버전스를 형성한다.

주가의 새로운 저점은 이전 저점보다 낮고 UO의 새로운 저점은 이전 저점보다 높게 형성되면 Bullish 다이버전스가 발생한 것이다.

•

2단계: UO의 이전 저점이 과매도 구간(30이하)에 들어간다.

Bullish 다이버전스가 형성된 후 UO의 이전 저점을 확인하였을 때 과매도 구간인 30 이하의 값을 보인다면 윌리엄스가 말한 매수 신호가 맞는 것이고 30보다 큰 값을 보인다면 매수 신호가 아닌 것이다.

•

3단계: UO가 다이버전스를 이루는 두 저점 사이의 최고점를 넘어서 상승하면 매수한다.

다이버전스를 이루는 두 개의 저점이 형성 되려면 첫번째 저점이 나타난 후 고점이 만들어지고 두번째 저점이 형성돼야 한다. 그러므로 두 저점 사이에는 하나의 고점이 존재하게 된다. 이때, UO의 값이 이 고점을 넘어서 증가한다면 강력한 주가의 상승 전환 신호로 생각하고 매수하는 전략을 사용할 수 있다.

UO의 값이 이전 고점을 넘어설 때까지 기다리면 주가가 이미 상승 추세로 전환된 후 매수하게 될 수 있으므로 이전 고점이 50이상이라면 그 값을 넘을 때까지 기다리지 않고 UO의 값이 50을 넘어 매수 압력이 매도 압력보다 커지는 순간 매수하는 방법이 더 많은 수익을 낼 수도 있다.

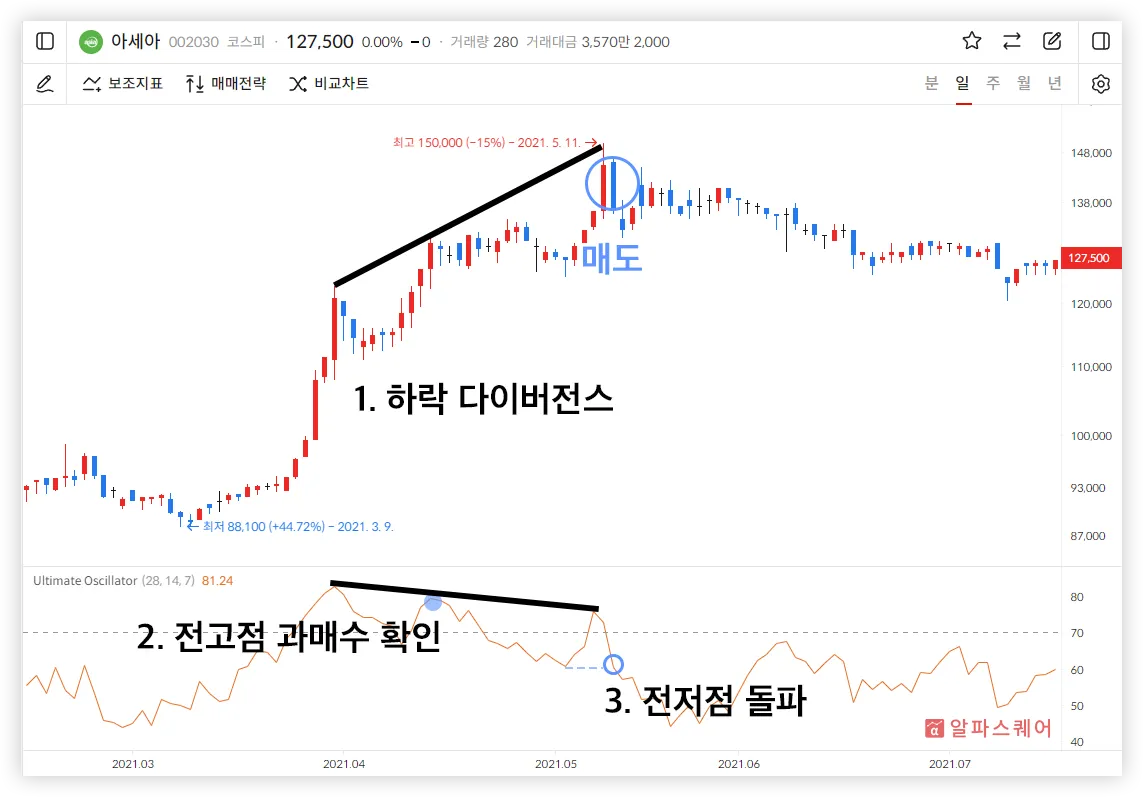

4-3. 윌리엄스의 매도 신호

Ultimate Oscillator의 값이 과매수 구간에 진입한 후 주가와 Bearish 다이버전스를 이루면 UO의 값이 이전 저점보다 낮아졌을 때, 매도하는 전략을 사용할 수 있다.

Ultimate Oscillator의 개발자인 윌리엄스에 따르면 UO가 보내는 매도 신호 또한 3단계가 있다.

•

1단계: 주가와 UO가 Bearish 다이버전스를 형성한다.

주가의 새로운 고점은 이전 고점보다 높고 UO의 새로운 고점은 이전 고점보다 낮게 형성되면 Bearish 다이버전스가 발생한 것이다.

•

2단계: UO의 이전 고점이 과매수 구간(70이상)에 들어간다.

Bearish 다이버전스가 형성된 후 UO의 이전 고점을 확인하였을 때 과매수 구간인 70 이상의 값을 보인다면 윌리엄스가 말한 매도 신호가 맞는 것이고 70보다 작은 값을 보인다면 매도 신호가 아닌 것이다.

•

3단계: UO가 다이버전스를 이루는 두 고점 사이의 최저가를 넘어서 하락하면 매도한다.

다이버전스를 이루는 두 개의 고점이 형성 되려면 첫번째 고점이 나타난 후 저점이 만들어지고 두번째 고점이 형성돼야 한다. 그러므로 두 고점 사이에는 하나의 저점이 존재하게 된다. 이때, UO의 값이 이 저점을 넘어서 하락한다면 강력한 주가의 하락 전환 신호로 생각하고 매도하는 전략을 사용할 수 있다.

UO의 값이 이전 저점을 넘어설 때까지 기다리면 주가가 이미 하락 추세로 전환된 후 매도하게 될 수 있으므로 이전 저점이 50이하라면 그 값을 넘을 때까지 기다리지 않고 UO의 값이 50보다 감소해 매도 압력이 매수 압력보다 커지는 순간 매도하는 방법이 더 많은 수익을 낼 수도 있다.

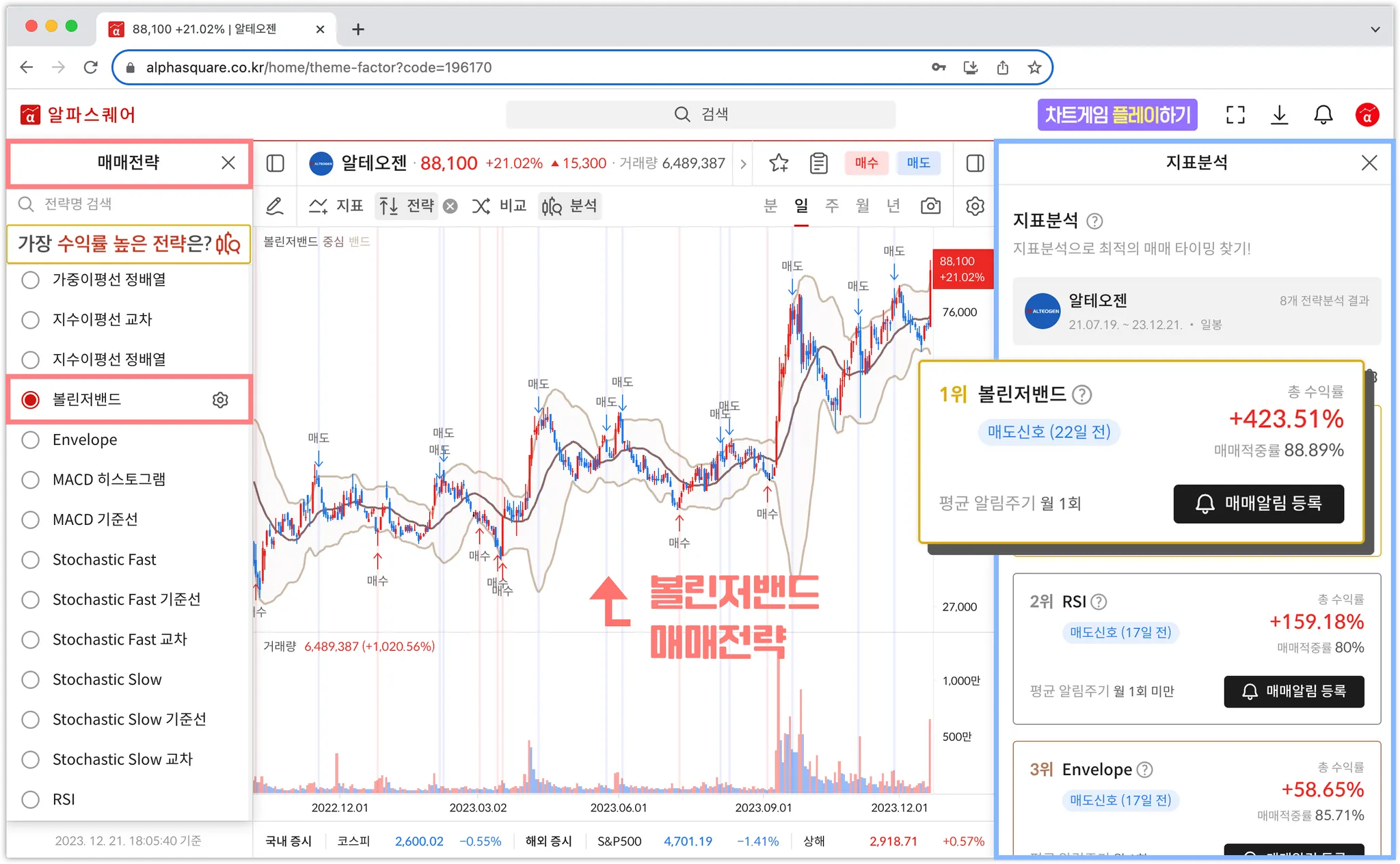

5. Ultimate Oscillator 매매법 100% 활용하기

’지표분석’에서 Ultimate Oscillator 매매전략 수익률 확인하기

’지표분석’에서 Ultimate Oscillator 매매전략 수익률 확인하기

화면의 왼쪽은 매매전략, 오른쪽은 지표분석 기능입니다.

매매전략 기능은 개별 매매전략의 매매시점을 차트에 표기해주며, 지표분석 기능은 전체 매매전략 중 해당 종목에 가장 높은 수익률을 내는 매매전략을 제공합니다.

지표분석 기능을 활용하면, 기술적분석을 보다 쉽고 효과적으로 활용할 수 있습니다.

Ultimate Oscillator 매매법 ‘차트게임’에서 연습하기

Ultimate Oscillator 매매법 ‘차트게임’에서 연습하기

차트게임은 실제 과거 차트를 활용하여 매매연습을 재밌게 해볼 수 있는 게임입니다.

오로지 차트만을 보고 게임을 진행하기 때문에 특히, 기술적분석 및 차트 투자자 분들께 유용한 게임입니다.

원하는 매매전략을 시간 , 장소

, 장소 에 구애받지 않고 언제 어디서든 차트게임으로 연습해보세요!

에 구애받지 않고 언제 어디서든 차트게임으로 연습해보세요!